Dobre czasy dla rynku inwestycyjnego

Prognoza dla rynku inwestycji w nieruchomości komercyjne w reegionie EMEA na 2015r.

Czytaj dalej

Dział Rynków Kapitałowych w regionie EMEA firmy Cushman & Wakefield przedstawia prognozę dla rynku inwestycyjnego na rok 2015.

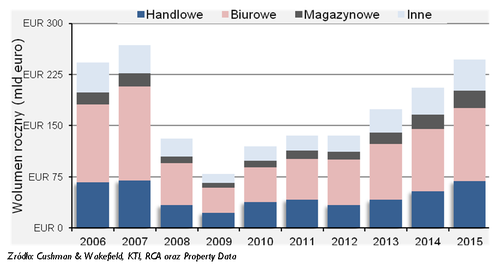

- Dalszy wzrost aktywności inwestycyjnej: wartość transakcji inwestycyjnych na rynku nieruchomości komercyjnych w regionie EMEA może wzrosnąć w bieżącym roku o 20% do 247 mld euro w porównaniu z ok. 206 mld euro w 2014 r. Popyt utrzymuje się na wysokim poziomie, a przy coraz większych inwestycjach funduszy, ożywieniu na rynkach najmu wielu miast i rosnącej konkurencji w sektorze finansowym w 2015 r. można oczekiwać wzrostu płynności na rynkach inwestycyjnych. Ponadto obawy krótkoterminowe, takie jak nieprzewidywalność rynków akcji, strach przed deflacją i niewielki wzrost gospodarczy, można zaliczyć do czynników dodatkowo stymulujących popyt na nieruchomości ze względu na wysokość stóp kapitalizacji i profil ryzyka tego typu inwestycji. Zwiększy się udział w rynku inwestycyjnym nieruchomości handlowych i logistycznych, ale we wszystkich segmentach inwestorzy będą poszukiwać aktywów wysokiej jakości. Należy także oczekiwać znacznego wzrostu aktywności deweloperskiej, która początkowo będzie koncentrować się wokół najważniejszych rynków biurowych regionu.

Wykres 1 – Rynek inwestycji w nieruchomości komercyjne w regionie EMEA

- Potencjał wzrostu: do czynników znacznego ożywienia aktywności inwestycyjnej można zaliczyć większą płynność za sprawą luzowania polityki pieniężnej oraz wyniki testów wytrzymałościowych banków przeprowadzonych przez EBC. Z tego względu począwszy od bieżącego roku znikną ograniczenia na rynku, co ułatwi zawieranie kolejnych transakcji sprzedaży wobec wzrostu aktywności banków.

- Rosnący rynek: do wzrostu podaży może się przyczynić nie tylko sprzedaż wierzytelności i aktywów oraz proces oddłużania się, lecz także chęć realizacji zysków oraz ożywienie aktywności deweloperskiej. Utrzyma się także rosnące zainteresowanie inwestorów nowymi rynkami i sektorami, do czego skłania niektórych konieczność znalezienia odpowiednich aktywów, a innych chęć podjęcia większego ryzyka w celu uzyskania wyższych zysków. Z tego względu popyt na aktywa typu core będzie nadal silny, ale należy także oczekiwać wzrostu zainteresowania w segmencie core-plus oraz value add.

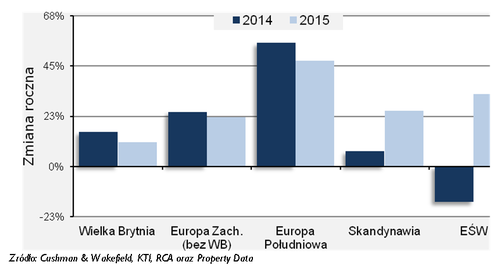

- Dalszy wzrost popytu: w 2014 r. najpopularniejszym regionem pod względem inwestowania w nieruchomości komercyjne była Europa Południowa, a zwłaszcza rynek hiszpański, na którym wolumen obrotów wzrósł o ok. 55%. Trend ten utrzyma się także w 2015 r. przy prognozowanym wzroście inwestycji o 45-50%. Jednak wzrostu popytu inwestycyjnego należy oczekiwać także w regionach, które nie cieszyły się dużym zainteresowaniem inwestorów w ubiegłym roku. Dotyczy to między innymi Skandynawii, w której popyt może wzrosnąć w bieżącym roku o 25% (w 2014 r. wzrost o 7%) za sprawą dużej atrakcyjności tego regionu wynikającej z niskiego ryzyka strukturalnego i stosunkowo dobrych perspektyw wzrostu gospodarczego. W 2014 r. wolumen obrotów na rynkach inwestycyjnych Europy Środkowo-Wschodniej spadł o 15-20%, ale w bieżącym roku może wzrosnąć o 30-35%. Z kolei w przypadku Rosji i niektórych krajów Europy Wschodniej spoza Unii Europejskiej do czynników, które mogą negatywnie wpływać na aktywność inwestycyjną, można zaliczyć wydarzenia na Ukrainie, ceny surowców i ogólną niepewność co do rynków wschodzących. Natomiast większym optymizmem napawają perspektywy krótkoterminowe dla Europy Środkowej, a pozostałe rynki wschodnie należące do UE mogą liczyć na wzrost zainteresowania inwestorów, uzależnionego od podaży odpowiednich aktywów. Dla Europy Zachodniej prognozujemy obecnie wzrost o 15%, czyli nieznacznie niższy niż w ubiegłym roku (20%), co świadczy o tym, że na tych rynkach inwestycyjnych ożywienie przyszło wcześniej.

Wykres 2 – Najpopularniejsze regiony pod względem inwestowania w nieruchomości komercyjne

- Kompresja stop kapitalizacji: przy silnej konkurencji wśród kupujących ceny będą rosnąć, a stopy kapitalizacji z najlepszych nieruchomości mogą zmniejszyć się w ciągu roku o 25-50 pb do średniego poziomu dla wszystkich sektorów wynoszącego 5,6% w większych miastach.

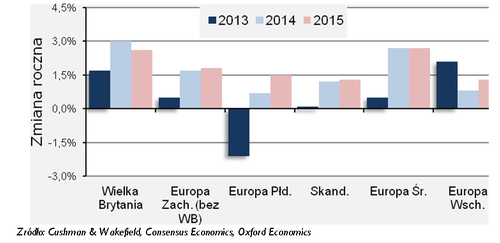

- Powolne tempo wzrostu gospodarczego: niepewność, ryzyko geopolityczne i deflacja należą do czynników spowalniających ożywienie gospodarki. Jednak pomimo niewielkiego tempa wzrostu gospodarczego bieżący rok będzie pod tym względem lepszy od ubiegłego. Popyt wewnętrzny może wzrosnąć w większości krajów europejskich za sprawą rosnącej siły nabywczej w wyniku niższej inflacji i poprawy sytuacji na rynkach pracy. Jednocześnie tańsze euro i niższe koszty produkcji powinny przyczynić się do wzrostu produkcji. Ponadto banki obecnie chętniej udzielają kredytów i rośnie podaż pieniądza, co świadczy o coraz lepszej sytuacji gospodarczej.

- Ryzyko deflacji: inflacja będzie nadal się obniżać wskutek spadających cen energii, powodując obawy przed deflacją, która w krótkiej perspektywie może być korzystna dla gospodarstw domowych i przedsiębiorstw. To z kolei opóźni normalizację polityki pieniężnej i może skłonić do dalszego jej luzowania w strefie euro. Rynki inwestycyjne już wyprzedzają cykle na rynkach najmu, co stwarza ryzyko kolejnej „bańki”, ale wobec dużej płynności dopiero przyszły rok pokaże, czy jest to ryzyko realne.

Wykres 3 – Prognoza wzrostu gospodarczego

- Wpływ zmieniających się potrzeb na rozwój rynków najmu: podaż kształtuje trendy na wielu rynkach najmu, ale potrzeby zmieniają się wraz z nowymi technologiami oraz nowymi modelami pracy i stylem życia, a także zachowaniami zakupowymi. Zmiany te będą kluczowym czynnikiem popytu na wszystkich rynkach europejskich.

- Możliwy powolny wzrost czynszów: ze względu na niewielki i niestabilny wzrost gospodarczy dla firm najważniejsza będzie przystępność ekonomiczna najmu. Rosnący popyt na efektywną powierzchnię zacznie wywierać presję wzrostową na czynsze. Czynnikiem amortyzującym ten proces mogą być spadające ceny surowców, jeżeli obniżą się koszty budowy. Czynsze za najlepsze powierzchnie, zwłaszcza na rynkach Europy Zachodniej, mogą wzrosnąć w 2015 r. o 2-3% przy dobrych perspektywach wzrostu dla najważniejszych głównych ulic handlowych i centrów handlowych. Niemniej jednak ze względu na ograniczoną nową podaż najbardziej mogą wzrosnąć czynsze za powierzchnie biurowe. Zważywszy na coraz większą rolę logistyki w segmencie e-commerce, znacząco poprawiły się także prognozy dla rynku powierzchni magazynowej, ale nadal istnieje ryzyko słabszego wzrostu czynszów na rynkach drugorzędnych we wszystkich sektorach.

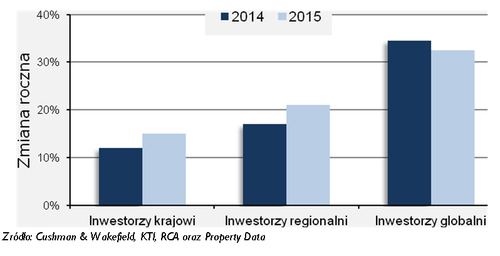

Wykres 4 – Źródła kapitału

- Europa w centrum globalnych przepływów kapitałowych: wobec rosnącej podaży i popytu oraz poprawy płynności dzięki polityce luzowania ilościowego Europa będzie nadal przyciągać inwestorów globalnych, aczkolwiek w nieco wolniejszym tempie niż w 2014 r. Wzrośnie znaczenie inwestorów krajowych i regionalnych w wyniku coraz większych inwestycji funduszy. Wartość inwestycji zagranicznych może wzrosnąć o 30%, a krajowych – o 15%. W przypadku inwestycji globalnych i regionalnych prognozuje się wzrost odpowiednio o 30-35% i 20%.

Rekordowy wolumen transakcji inwestycyjnych w zasięgu ręki

Jan Willem Bastijn, dyrektor działu rynków kapitałowych w regionie EMEA w firmie Cushman & Wakefield, powiedział:

„Przewidujemy wzrost aktywności inwestycyjnej wobec coraz lepszych prognoz podaży i popytu. Ze względu na nieprzewidywalność rynków akcji i rosnącą płynność za sprawą polityki luzowania ilościowego rośnie popyt, a wzrost podaży będzie wynikać z procesów oddłużania się banków i przedsiębiorstw oraz realizacji zysków, a także - naszym zdaniem - znacznego ożywienia inwestycji deweloperskich.

Wartość transakcji inwestycyjnych w 2015 r. może wzrosnąć o 20% do prawie 250 mld euro. Byłby to wówczas drugi najwyższy wolumen obrotów w historii i tylko o 8% niższy od rekordowego poziomu sprzed kryzysu. Jednak z uwagi na obecną skalę płynności na rynku wartość obrotów może pobić rekord wszech czasów najpóźniej w 2016 r.

Prognozujemy, że obserwowane w ostatnich 1-2 latach zainteresowanie Europą wśród globalnych inwestorów będzie się stopniowo zmniejszać ze względu na silniejszy wzrost gospodarczy w innych regionach, wyższy poziom tolerancji ryzyka inwestycyjnego i ograniczanie płynności w skali całego świata wskutek wygaszania programów luzowania ilościowego. Więcej inwestycji z regionu EMEA mogą przyciągnąć niektóre rynki azjatyckie oraz USA. Jednak oczy świata będą nadal skierowane na Europę, czemu sprzyjać będzie polityka luzowania ilościowego w strefie euro, a także wzrost podaży aktywów wynikający z restrukturyzacji oraz oddłużania się banków i firm”.

Najważniejszy najem

David Hutchings, dyrektor działu strategii inwestycyjnych w regionie EMEA w firmie Cushman & Wakefield, powiedział:

„Trudno ocenić zagrożenia w obecnej sytuacji na rynku – niektóre są praktycznie niewidoczne, a inne będą się utrzymywać w bieżącym roku, zwłaszcza w sferze polityki. Z tego względu najem ma największe znaczenie dla wielu inwestorów, którzy powinni opracować możliwie jak najbezpieczniejsze strategie na przyszłość. Oznacza to konieczność uwzględnienia w planach nieruchomości, które spełniają potrzeby najemców i które można elastycznie zmieniać. Tylko najlepsze obiekty mogą przetrwać czasy inflacji czy deflacji.

Inwestorzy powinni także w większym stopniu poszerzać horyzonty inwestycyjne uwzględniając nowe rynki i sektory. W 2015 r. mogą zacząć interesować się między innymi wielorodzinnymi nieruchomościami mieszkaniowymi i obiektami opieki zdrowotnej w sytuacji, gdy uznawane dawniej za alternatywne sektory coraz częściej wchodzą do głównego nurtu inwestycyjnego.

W dalszej perspektywie może powstać bańka wskutek sytuacji na rynkach obligacji i nadmiaru płynności, ale w 2015 r. rentowność obligacji raczej utrzyma się na niskim poziomie, nadal wywierając presję na stopy kapitalizacji z nieruchomości. W każdym razie należy oczekiwać korekty wycen stosownie do nowej rzeczywistości na rynku, na którym cena powinna w większym stopniu niż dawniej odzwierciedlać płynność i stabilność przychodów. Ryzyko bańki jest większe na rynkach, na których wspomniana stabilność i bezpieczeństwo są znacznie poniżej średniej”.

Komentarze

Czytaj też…

Czytaj na forum

- Sposób na zdrowie Liczba postów: 421 Grupa: Trudne tema... dietadieta

- Palenie papierosów Liczba postów: 6 Grupa: Trudne tema... Zdecydowanie chciałabym rzucić!

- fotografia biznesowa Liczba postów: 91 Grupa: Konferencje... Sesje różnego rodzaju dzisiaj wykonują profesjonalni fotografowie i jak najbardziej warto znaleźć solidnego w swojej okolicy https://bartekciok.pl/ Sesje biznes...

- Angielski? Liczba postów: 2 Grupa: Trudne tema... Nauka języka angielskiego przez Internet? Jeszcze kilka lat temu była to rzadko stosowana praktyka. Korzystano z niej w naprawdę wyjątkowych sytuacjach, gdy nie...

- Samodzielne pozycjonowanie Liczba postów: 118 Grupa: Trudne tema... Z jakiej formy reklamy korzystacie i dlaczego? meble warsztatowe beta

.png)