Jak kształtuje się polski rynek mieszkaniowy? Mechanizm programu "Rodzina na swoim"

Analitycy Działu Badań i Analiz firmy Emmerson S.A. zweryfikowali dane dotyczące ofert sprzedaży mieszkań wprowadzonych i zaktualizowanych w portalu Gratka.pl (wyeliminowano rekordy powtarzające się i zawierające ewidentne pomyłki).

Czytaj dalej

Metodologia

Otrzymana w wyniku weryfikacji, licząca ok. 464 tys. rekordów baza danych została następnie poddana szczegółowej analizie, która pozwoliła na uzyskanie wiarygodnych wyników, umożliwiających podsumowanie sytuacji na rynku nieruchomości mieszkaniowych w III kwartale 2010 r. Należy jednak podkreślić, że wszelkie uśrednione stawki podane w niniejszym opracowaniu wynikają z cen ofertowych – a więc odzwierciedlają oczekiwania sprzedających nieruchomości poprzez portal Gratka.pl. Raport nie zawiera danych transakcyjnych.

Weryfikacji zostały także poddane oferty wynajmu mieszkań wprowadzonych i zaktualizowanych w portalu Gratka.pl w okresie lipiec-wrzesień 2010 r. Z pozyskanych danych usunięto oferty powtarzające się oraz takie, w których nie znaleziono informacji dotyczących stawek czynszu lub liczby pokoi. Poza tym usunięto również oferty, w których istniało bardzo wysokie prawdopodobieństwo wystąpienia błędnej cechy opisującej daną nieruchomość. Otrzymana w wyniku weryfikacji, licząca 87,1 tys. tys. rekordów baza danych została następnie poddana szczegółowej analizie, która pozwoliła na uzyskanie wiarygodnych wyników, umożliwiających podsumowanie sytuacji na rynku wynajmu mieszkań w III kwartale 2010 r. w wybranych miastach Polski. Oferty zostały podzielone ze względu na liczbę pokoi, stawkę wynajmu oraz lokalizację. W badaniu uwzględniono mieszkania 1-, 2-, 3-, 4-pokojowe i większe.

Przygotowując mapę dostępności mieszkań kwalifikujących się do programu „Rodzina na swoim”, uwzględniono te lokale, które spełniają zarówno kryteria powierzchniowe, jak i cenowe określone w przepisach prawnych normujących funkcjonowanie programu.

Rozdział poświęcony kredytom hipotecznym powstał na bazie symulacji oraz opinii firmy Emmerson Finanse S.A. Informacje na temat przyjętych założeń w symulacjach finansowych przedstawione zostały w treści rozdziału.

Emmerson Finanse S.A. jest firmą niezależnego doradztwa finansowego. Specjalizacja w zakresie finansowania nieruchomości mieszkalnych i komercyjnych, a także – w zakresie przedsięwzięć inwestycyjnych, czyni z Emmerson Finanse S.A. solidnego partnera dla klientów indywidualnych i przedsiębiorstw.

Udziela się zgody na publikowanie całości lub części raportu jedynie pod warunkiem zamieszczenia pełnej nazwy oraz źródła (Polski rynek mieszkaniowy. Raport. III kwartał 2010 r.) lub informacji, iż „dane pochodzą z raportu Gratka.pl i Emmerson S.A. Polski rynek mieszkaniowy. Raport. III kwartał 2010 r.”.

W razie jakichkolwiek pytań prosimy o kontakt:

- analizy@emmerson.pl

- dom@gratka.pl

Rynek wtórny lokali mieszkalnych

III kwartał 2010 r. zdecydowanie stał pod znakiem stabilizacji cenowej – na największych rynkach mieszkaniowych Polski zmiany średnich poziomów cen oferowanych mieszkań w ujęciu kwartał do kwartału nie przekraczały poziomu 1%. Wyjątkiem były rynki Łodzi i Katowic, gdzie ceny spadły w bardziej dostrzegalny sposób (odpowiednio o 1,9% i 1,2%). W grupie analizowanych miast najsilniejszy wzrost charakteryzował Zieloną Górę, gdzie w III kwartale br. średnia cena ofertowa wzrosła o 2,8%. Z drugiej strony najsilniejsze spadki, poza wspomnianymi Łodzią i Katowicami, charakteryzowały Rzeszów i Wałbrzych (po -1,4%) oraz Poznań i Sopot (-0,9%). W wypadku pozostałych miast zmiany cen pozostały na minimalnym poziomie.

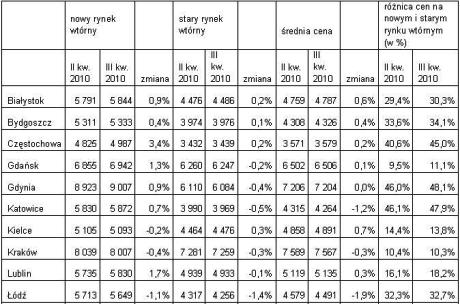

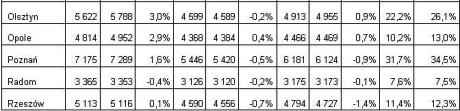

Porównanie ofertowych cen mieszkań w wybranych miastach (II-III kwartał 2010; ceny w zł/m2 ).

Opracowanie: Dział Badań i Analiz Emmerson S.A. na podstawie danych zawartych w ofertach sprzedaży na portalu Gratka.pl (III kwartał 2010 r.)

MAPA

Opracowanie: Dział Badań i Analiz Emmerson S.A. na podstawie danych zawartych w ofertach sprzedaży na portalu Gratka.pl (III kwartał 2010 r.)

Analiza aktualnych średnich cen ze względu na wiek oferowanych lokali dowodzi, iż we wszystkich branych pod uwagę miastach mieszkania oferowane na nowym rynku wtórnym pozostają droższe w porównaniu z tymi ze starego rynku wtórnego. Najmniejsze różnice zaobserwowano w Radomiu, Rzeszowie i – co ciekawe – w Warszawie. Największe rozbieżności pomiędzy omawianymi segmentami rynku występują w Gdyni, Katowicach, Częstochowie i Wałbrzychu (w tym ostatnim mieście oferuje się zaledwie kilka mieszkań na nowym rynku wtórnym, a ich ceny w znaczący sposób przewyższają ceny mieszkań starszych).

Wśród cen mieszkań nie starszych niż 10 lat dominuje tendencja zwyżkowa. Najsilniej wzrosły ceny w Zielonej Górze, Częstochowie, Olsztynie i Opolu (zmiany w granicach 2,9-4,6%). W pozostałych miastach także dochodziło do podwyżek, jednak nie były one już tak bardzo wyraźne. Do wyjątków w III kwartale 2010 r. należały „nowe rynki” Łodzi, Radomia, Torunia, Szczecina i Sopotu, na których ceny spadły.

W grupie mieszkań co najmniej 10-letnich trudniej wyodrębnić dominującą tendencję cenową: występują zmiany w obydwu kierunkach, natomiast tym, co łączy wszystkie miasta, pozostaje niewielka skala tych zjawisk – jedynie w wypadku Łodzi, Wrocławia i Szczecina przekraczały one poziom 1%, przy czym we wszystkich z wymienionych miast zanotowano spadki.

Porównanie ofertowych cen mieszkań w regionach (II-III kwartał 2010; ceny w zł/m2).

Wyjaśnienie: W tabeli zaprezentowano średnie ceny mieszkań oferowanych na terenie województw z wyłączeniem miast, które zostały przedstawione w tabeli wcześniejszej

Opracowanie: Dział Badań i Analiz Emmerson S.A. na podstawie danych zawartych w ofertach sprzedaży na portalu Gratka.pl (III kwartał 2010 r.)

Analiza cen mieszkań w regionach – w województwach z wyłączeniem największych miast, których ceny zostały już przedstawione w poprzedniej tabeli – wskazuje na istnienie dużych dysproporcji pomiędzy miastami centralnymi, aglomeracyjnymi oraz pozostałymi miejscowościami w ramach poszczególnych regionów. W największym stopniu uwidoczniają się one oczywiście w wypadku największych rynków, na których dodatkowo występują najwyższe ceny mieszkań: w Warszawie średni poziom cen mieszkań z rynku wtórnego o 55% przekracza średnią w całym regionie mazowieckim, a we Wrocławiu ta różnica wynosi 62%. Co ciekawe, tej prawidłowości w tak dużym stopniu nie poddaje się Kraków, Poznań, a także Gdańsk i Gdynia – w tych miastach rozbieżności cenowe mieszczą się w granicach 16-34%. Wśród miast aglomeracji trójmiejskiej najwyższa różnica występuje oczywiście w Sopocie, na którego terenie średnie ceny mieszkań są niemal o 90% wyższe niż w regionie pomorskim. Gdyby pominąć tę specyficzną lokalizację, okazałoby się, iż na czoło miast z najwyraźniejszymi różnicami cenowymi wysuwają się Kielce – w pozostałych miejscowościach regionu świętokrzyskiego ceny okazują się zdecydowanie niższe od obowiązujących w stolicy województwa.

W grupie analizowanych miast znalazły się trzy, na terenie których utrzymuje się odwrotna zależność: ceny są w nich zdecydowanie niższe, niż w regionach. Do tej grupy należą: Radom (region mazowiecki jest zdominowany przez ofertę stołeczną), Wałbrzych (województwo dolnośląskie zdominowane zostało aglomerację wrocławską) i – co ciekawe – Szczecin, gdzie średnia cena w mieście stanowi 75% wartości dla całego regionu zachodniopomorskiego. Sytuacja w tym ostatnim mieście wymaga wyjaśnienia: przy obliczaniu średniej w regionie – po usunięciu ofert szczecińskich – przewagę zyskują oferty mieszkań w kurortach nadmorskich (np. w Kołobrzegu, gdzie średnie ceny są istotnie wyższe niż w Szczecinie). To zjawisko determinuje przewagę cenową regionu zachodniopomorskiego nad jego stolicą.

Program „Rodzina na swoim”. Mechanizm programu

Program wprowadzono na mocy Ustawy z dnia 8 września 2006 r. o finansowym wsparciu rodzin w nabywaniu własnego mieszkania (zmienianej później jeszcze w 2007 i 2008 r.). Na szeroką skalę zaczął on funkcjonować w 2009 r. Program umożliwia zaciągnięcie kredytu preferencyjnego na zakup lub budowę lokalu mieszkalnego albo domu. Jego preferencyjność polega na tym, że przez 8 lat państwo dopłaca kredytobiorcy połowę odsetek (w wypadku mieszkania o powierzchni mniejszej niż 75 m2 i domu o powierzchni nieprzekraczającej 140 m2) lub mniej, gdy metraż mieszkania albo domu będzie większy. Realne wsparcie uzależnione jest przede wszystkim od kwoty kredytu, ale przeciętnie z tego tytułu można liczyć na oszczędności rzędu kilkudziesięciu tysięcy złotych.

Nie każdy może jednak skorzystać z tego rodzaju wsparcia, gdyż ustawodawca wprowadził szereg obostrzeń. Zgodnie z zapisami wspominanej ustawy kredyt preferencyjny przysługuje małżeństwom lub osobom samotnie wychowującym przynajmniej jedno dziecko, które nie są właścicielami lub współwłaścicielami lokalu mieszkalnego bądź domu. Osoby ubiegające się o tego rodzaju kredyt nie mogą być równocześnie stroną innej umowy kredytu preferencyjnego. Ustawodawca w celu osiągnięcia założonego adresowania programu wprowadził również ograniczenia dotyczące powierzchni użytkowych lokali mieszkalnych (maksymalnie 75 m2) i domów (nie więcej niż 140 m2). Kolejnym ograniczeniem narzuconym przez ustawodawcę stał się górny limit cenowo-kosztowy: cena zakupu lokalu mieszkalnego lub domu jednorodzinnego, bądź koszty ich budowy nie mogą przekraczać iloczynu powierzchni użytkowej i średniego wskaźnika przeliczeniowego kosztu odtworzenia 1 m2 powierzchni użytkowej budynków mieszkalnych (liczonego jako iloczyn współczynnika 1,4 oraz średniej arytmetycznej dwóch ostatnio ogłoszonych wartości wskaźnika, obowiązujących dla gminy, na terenie której położony jest kredytowany lokal mieszkalny lub dom jednorodzinny).

Skala realizacji programu i limity cenowe

Jak już wspomniano, program na szeroką skalę zaczął funkcjonować w Polsce w 2009 r. Początkowo Związek Banków Polskich prognozował, że w 2010 r. sektor bankowy udzieli aż 59 tys. kredytów preferencyjnych, jednak – po nieco słabszym od prognoz I półroczu 2010 r. – prognozę tę obniżono do 47 tys. kredytów.

Wykres. Liczba udzielonych kredytów mieszkaniowych w ramach programu „Rodzina na swoim”, 2007-2010

Źródło: BGK i prognoza ZBP

Limity cenowe w ramach programu „Rodzina na swoim” – poszczególne województwa i miasta wojewódzkie 2010 r.

MAPA

Największe różnice pomiędzy limitami cenowymi w ramach programu „Rodzina na swoim” a średnimi cenami z rynku wtórnego występują w mniejszych miastach: Bydgoszczy, Toruniu, Radomiu i Wałbrzychu (w każdym wyraźnie przekraczają poziom 2 tys. zł). Skutkuje to bardzo dużą dostępnością mieszkań spełniających kryteria programu w tych miastach – przejawiająca się jednymi z najwyższych w analizowanej grupie miast udziałami sięgającymi nawet poziomu 90%. Można stwierdzić, że w takich miastach, jak np. Radom, kryterium cenowe nie stanowi żadnego hamulca dla kwalifikacji do programu – ograniczeniem pozostaje jedynie kryterium powierzchniowe. Kolejnymi miastami z największą dostępnością mieszkań, których zakup można finansować kredytami z dopłatami rządowymi, są Olsztyn, Częstochowa, Opole i – co ciekawe – Łódź. W ostatnim z wymienionych miast połączenie wysokiej wartości limitu cenowego z relatywnie niskimi cenami na rynku wtórnym (różnica niemal na poziomie 2 tys. zł) sprawia, że cztery na pięć oferowanych w Łodzi mieszkań może uczestniczyć w omawianym programie.

Na przeciwległym biegunie znajdują się największe rynki mieszkaniowe, na których poziom cen na rynku mieszkaniowym jest najwyższy w Polsce, a także, co zaskakujące, Lublin, który odznacza się najmniejszą dostępnością mieszkań kwalifikujących się do programu rządowego (jedynie 17% oferty rynku wtórnego). W Warszawie i Krakowie średnie ceny ofertowe na rynku wtórnym przewyższają wyznaczone limity cenowe odpowiednio o 1,3 tys. zł i 1,1 tys. zł., zaś w Lublinie jest to nieco ponad 600 zł. W efekcie jedynie co czwarte mieszkanie w Warszawie i Krakowie, a co piąte w Lublinie spełnia kryteria cenowe i powierzchniowe „Rodziny na swoim”.

Warto zwrócić uwagę na Poznań – lidera z grupy największych rynków mieszkaniowych Polski pod względem dostępności mieszkań kwalifikujących się do dopłat. Wynika to z nieproporcjonalnie wysokiego ustawienia wysokości limitu cenowego programu (jest on wyższy niż w Krakowie czy Wrocławiu), przy jednocześnie relatywnie niższych średnich cenach mieszkań na rynku wtórnym. Efektem jest 58%-owy udział mieszkań, których zakup można finansować kredytami z dopłatami rządowymi. W tym samym czasie we wspomnianym Wrocławiu i Trójmieście oscyluje on wokół 40%.

Przygotowywany projekt nowelizacji – przyszłe zmiany

Ministerstwo Infrastruktury przygotowuje kolejną nowelizację ustawy normującej mechanizmy funkcjonowania programu. Obecnie ogłoszone zmiany, które mają zostać wprowadzone do „Rodziny na swoim” zmierzają do stopniowego wyhamowania programu i wygaszania akcji kredytowej, a wreszcie – do zakończenia akcji kredytowej tj. przyjmowania wniosków o kredyty preferencyjne z dniem 31 grudnia 2012 r.

Zaproponowane w założeniach projektu nowelizacji ustawy o finansowym wsparciu rodzin w nabywaniu własnego mieszkania zmiany przewidują:

1) zmniejszenie współczynnika kształtującego poziom limitu cenowo-kosztowego z 1,4 do 1,3 z jednoczesnym wprowadzeniem nowej zasady przyjmowania wartości tego limitu w wypadku niektórych gmin (gmin sąsiadujących z miastami wojewódzkimi oraz dla byłych miast wojewódzkich),

2) poszerzenie katalogu osób uprawnionych do skorzystania z kredytu preferencyjnego i dopłat do jego oprocentowania o jednoosobowe gospodarstwa domowe, z zastrzeżeniem wykorzystania kredytu preferencyjnego na zakup/budowę pierwszego własnego mieszkania o maksymalnej powierzchni nie większej niż 50 m2 oraz określenia dla tej grupy limitu powierzchniowego kalkulacji dopłat na poziomie 30 m2,

3) określenie maksymalnego wieku docelowego kredytobiorcy (tj. każdego z małżonków, osoby samotnie wychowującej i jednoosobowego gospodarstwa domowego) na poziomie 35 lat,

4) wyłączenie możliwości finansowania kredytem preferencyjnym transakcji mieszkaniowych realizowanych na wtórnym rynku nieruchomości,

5) przyjmowanie wniosków o kredyty preferencyjne do dnia 31 grudnia 2012 r.

Zmiany określone pierwszych czterech punktach obowiązywałyby z dniem wejścia w życie opisanego projektu nowelizacji określonym na dzień 1 stycznia 2011 r., Obecnie rząd przygotowuje jeszcze ostateczną wersję nowelizacji ustawy.

Kredyty hipoteczne

Poniżej przedstawiono raport Działu Badań i Analiz i Emmerson S.A. na temat sytuacji na rynku kredytów hipotecznych w III kwartale 2010 r. Raport ten zawiera analizę warunków kredytowych dla trzech modelowych grup kredytobiorców, ocenę bieżącej sytuacji i perspektyw na najbliższą przyszłość na rynku oraz komentarz prezesa firmy Emmerson Finanse S.A., zajmującej się doradztwem kredytowym.

Analiza warunków kredytowych

W poniższej analizie oparto się na trzech grupach kredytobiorców, za pomocą których przedstawiony zostanie obraz sytuacji na rynku kredytów hipotecznych pod koniec września 2010 r. Pierwszą grupę reprezentuje tzw. „Singiel”, który na zakup wymarzonego mieszkania chce pożyczyć od banku 200 tys. zł. Kolejnym analizowanym wypadkiem jest młoda Rodzina 2+2, zainteresowana kredytem hipotecznym w wysokości 300 tys. zł. Ostatnią grupę potencjalnych kredytobiorców stanowi trzyosobowa dojrzała Rodzina 2+1, w której rodzice planują zakup mieszkania dla córki rozpoczynającej studia w innym mieście. Podstawowym czynnikiem wyznaczającym nie tylko zdolność kredytową, ale także inne warunki umowy kredytowej, pozostaje wysokość dochodów netto osiąganych przez gospodarstwo domowe. Do obliczeń przyjęto założenia o następującym ich poziomie w poszczególnych grupach (najbardziej prawdopodobne i najczęściej spotykane na rynku wartości):

- Singiel – dochód na poziomie średniego wynagrodzenia brutto w sektorze przedsiębiorstw wg GUS za sierpień 2010 r., które wyniosło 3 407,3 zł, wartość netto to 2 440,5 zł.

- Rodzina 2+2 – dochód na poziomie podwójnego średniego wynagrodzenia brutto w sektorze przedsiębiorstw wg GUS za sierpień 2010 r., które wyniosło 3 407,3 zł, wartość netto to 4 881 zł.

- Rodzina 2+1 – dochód na poziomie 7 000 zł netto.

Przyjęty wysoki poziom dochodu w ostatniej z analizowanych grup pozwoli prześledzić warunki kredytowe dla osób będących w lepszej od przeciętnej sytuacji finansowej. W zamieszczonych poniżej zestawieniach porównano ofertę szesnastu banków, wychodząc od najniższej możliwej raty dla poszukiwanej kwoty kredytu, przy ustalonych dochodach. Założono brak innych obciążeń kredytowych oraz brak negatywnej historii kredytowej u wszystkich kredytobiorców. Wkład własny dla wszystkich grup został określony na poziomie 20%. Dla pierwszych dwóch grup jako okres kredytowania przyjęto 30 lat, gdyż taki czas kredytowania jest jednym z najbardziej popularnych na rynku. W ostatnim przykładzie okres ten został skrócony do 20 lat. Jest to związane z faktem, że rodzice wysyłający dziecko na studia znajdują się w wyższym wieku niż przedstawiciele dwóch pierwszych grup, a w ofercie większości banków suma okresu kredytowania i obecnego wiek kredytobiorcy nie powinny przekraczać 70 lat. Oczywiście można znaleźć pojedyncze oferty gdzie ta granica jest wyższa, jednak w takich sytuacjach pojawiają się zazwyczaj dodatkowe obwarowania. Z tego względu założenie 30-letniego czasu kredytowania w znacznym stopniu ograniczyłoby liczbę banków, które byłby skłonne takiego kredytu udzielić, co z kolei utrudniłoby prawidłową analizę sytuacji rynkowej. Zgodnie z takim tokiem rozumowania przyjęty 20-letni okres kredytowania pozostaje najlepszym wyborem.

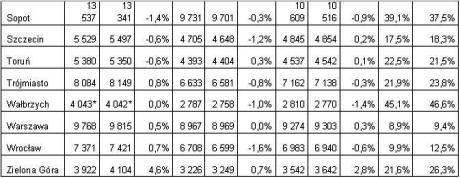

Warunki umowy kredytowej dla Singla w PLN, EUR i CHF, stan na koniec września 2010r.

* Tabela przedstawia ofertę kredytową w banku, który przyznawał najniższą ratę kredytu na koniec września 2010 r. dla przyjętych założeń.

Źródło: Emmerson Finanse

Jak wynika z powyższego zestawienia, dla poszukiwanej kwoty Singiel posiada zdolność kredytową jedynie w wypadku kredytów złotówkowych. Przy dochodach netto na poziomie 2 440,5 zł i kwocie kredytu 200 tys. zł rata na koniec września wynosiła 1 086 zł miesięcznie. W chwili obecnej oferta kredytów walutowych dla osoby samotnej przy średnich krajowych zarobkach pozostaje bardzo ograniczona. Nie powinno to być zaskoczeniem, gdyż banki podchodzą bardziej rygorystycznie do kredytów w walutach zagranicznych. Dla tej samej kwoty kredytu wymagają zazwyczaj zdecydowanie wyższych dochodów niż dla kredytu w złotych. Dlatego przyjęte w tym wypadku zarobki po prostu nie wystarczają na kredyt w euro czy też we franku szwajcarskim.

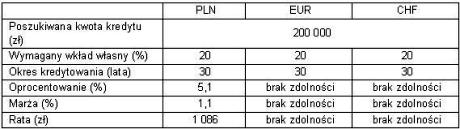

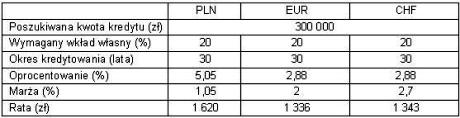

Warunki umowy kredytowej dla Rodziny 2+2 w PLN, EUR i CHF, stan na koniec września 2010r.

Źródło: Emmerson Finanse

Sytuacja lepiej kształtuje się w wypadku Rodziny 2+2. Możliwe jest porównanie ofert we wszystkich trzech walutach. Najniższa marża występuje dla złotówek i jest ona prawie dwukrotnie niższa niż dla euro, zaś dla franka różnica jest jeszcze większa. Jednakże z drugiej strony to w wypadku polskiej waluty na najwyższym poziomie znajduje się całkowite oprocentowanie kredytu. Jest to oczywiście spowodowane wpływem drugiego czynnika wchodzącego w skład całkowitego oprocentowania, a mianowicie poziomem stóp procentowych, na których kształtowanie się nie ma wpływu ani kredytobiorca, ani też bank. Przy dochodzie netto na poziomie 4 881 zł najniższa rata, wynosząca 1 336 zł, obowiązuje w wypadku waluty europejskiej, jest ona jednak tylko nieznacznie niższa od miesięcznej płatności we franku, wynoszącej 1 343 zł. Najwyższe obciążenia finansowe związane z ratą kredytu – 1 620 zł – modelowa czteroosobowa rodzina będzie ponosić w sytuacji zaciągnięcia zobowiązania w złotówkach. Najniższa rata jest mniejsza o 21% od tej w polskich złotych, tak więc, decydując się na kredyt w walucie europejskiej, będzie można zaoszczędzić 284 zł miesięcznie. Należy oczywiście mieć w pamięci fakt, że kredyt denominowany w obcych walutach pociąga za sobą ryzyko kursowe.

Warunki umowy kredytowej dla Rodziny 2+1 w PLN, EUR i CHF, stan na koniec września 2010r.

* Tabela przedstawia ofertę kredytową w banku, który przyznawał najniższą ratę kredytu na koniec września 2010 r. dla przyjętych założeń.

Źródło: Emmerson Finanse

W ostatniej analizowanej grupie zarówno marża, jak i całkowite oprocentowanie we wszystkich walutach znajdują się na takim samym poziomie, jak w wypadku Rodziny 2+2. Jednakże tutaj – ze względu na wyższą poszukiwaną kwotę kredytu oraz wspomniany krótszy, dwudziestoletni okres kredytowania – raty są znacząco wyższe. Tak jak poprzednio, najwyższe okazują się raty wyliczone w rodzimej walucie (2 320 zł), a najniższe – w euro (2 059 zł). Dla franka rata jest równa 2 070 zł i pozostaje minimalnie wyższa niż dla waluty europejskiej. W tej sytuacji różnica pomiędzy złotówką a euro wynosi 261 zł (12,7%). Co ciekawe, różnica pomiędzy wysokością raty dla tej grupy kredytobiorców i modelowej Rodziny 2+2 w wypadku złotówki jest najniższa i wynosi równe 700 zł. Dla euro i franka szwajcarskiego jest to odpowiednio 723 i 727 zł.

Podsumowując, należy stwierdzić, że na koniec września 2010 r. najbardziej atrakcyjne były kredyty hipoteczne w euro, gdyż to właśnie ich miesięczne raty okazywały się najniższe. Należy jednak podkreślić, że – choć w przeprowadzonej analizie wysokość raty kredytu została przyjęta jako czynnik decydujący o jego atrakcyjności – porównując oferty banków, nie należy kierować się tylko i wyłącznie tym czynnikiem. Złożenie podpisu na umowie, której skutki będą odczuwalne przez kilkanaście, a najczęściej – kilkadziesiąt lat, powinno zostać poprzedzone obliczeniami prawdopodobnej wysokości dodatkowych obciążeń finansowych. Podstawową kwestią pozostaje tutaj wysokość opłat za wymagane ubezpieczenie kredytu. W niektórych wypadkach banki wymagają wykupienia dodatkowych pakietów ubezpieczeń od utraty pracy, na życie oraz na wypadek trwałej i całkowitej niezdolności do pracy. Bardzo popularną praktyką, stosowaną przez niemal wszystkie banki, jest tzw. cross-selling. Zgodnie z nim banki, oferując kredyt, starają się powiązać go ze sprzedażą innych produktów. Obecnie normą jest, że przed przyznaniem kredytu bank wymaga od kredytobiorcy założenia u siebie rachunku, czasem zakupu karty kredytowej bądź też produktów inwestycyjnych itp. Na finansową atrakcyjność kredytu wpływa również wysokość prowizji za jego przyznanie. Oprócz czysto materialnych czynników, przed ostateczną decyzją warto również upewnić się, jaka jest wśród klientów opinia na temat konkretnego banku oraz rzetelności pracujących w nim osób.

Ocena bieżącej sytuacji na rynku oraz perspektyw na najbliższą przyszłość

W chwili obecnej, mimo faktu, iż złotówkowe kredyty hipoteczne są droższe od tych denominowanych w walutach zagranicznych, to właśnie one wiodą prym na rynku. Wynika to ze wspomnianych już obostrzeń dotyczących zdolności kredytowej, które stosują banki w wypadku kredytów w euro lub franku szwajcarskim. Tak więc osoby mogące sobie na to pozwolić, wybierają kredyty walutowe głównie w euro, a pozostali zadłużają się w złotówkach. W nadchodzących kwartałach można przewidywać wzrost zainteresowania klientów kredytami w euro. Będzie to wywołane, po pierwsze, spodziewanymi podwyżkami stóp procentowych przez Radę Polityki Pieniężnej, co prowadzić powinno do umacniania się złotówki, a przez to – do obniżania wysokości rat kredytów w walutach zagranicznych. Za kredytami w europejskiej walucie przemawia także perspektywa wejścia Polski do strefy euro, w związku z czym waluta kredytów złotowych i tak wcześniej czy później ulegnie zmianie. Taki rozwój sytuacji potwierdzają dane Związku Banków Polskich jeszcze za II kwartał 2010 r. W okresie od kwietnia do czerwca obecnego roku aż 72% kredytów przyznano w rodzimej walucie. Umiarkowanie dużą popularnością cieszyły się również kredyty w euro, co przełożyło się na prawie 24% ich udziału w rynku. Trzecie miejsce zajął frank szwajcarski z udziałem na poziomie 4,4%, a kredyty w dolarze amerykańskim były praktycznie niespotykane na rynku.

Wykres. Odsetek wartości kredytów denominowanych w poszczególnych walutach, w II kwartale 2010 r.

Źródło: Dział Badań i Analiz Emmerson S.A. na podst. danych www.zbp.pl

Ogólnie rzecz biorąc, w III kwartale br. sytuacja kredytobiorców uległa poprawie. Było to możliwe dzięki nasilającej rywalizacji banków, które coraz zacieklej walczyły o klienta, w efekcie czego przede wszystkim obniżył się poziom marży. Znalazło to swoje odzwierciedlenie w rosnącej maksymalnej zdolności kredytowej, która w III kwartale zwiększyła się we wszystkich analizowanych grupach potencjalnych kredytobiorców. Zestawienie zawierające największe możliwe do uzyskania kwoty kredytów dla poszczególnych grup w trzech głównych walutach zostało przedstawione poniżej. W wypadku Rodziny 2+1 oraz przy kredytach walutowych dla Rodziny 2+2 poziom wymaganego wkładu własnego obniżył się do 10%, reszta założeń pozostała bez zmian.

Maksymalna zdolność kredytowa dla Singla, Rodziny 2+2 oraz Rodziny 2+1, stan na koniec września 2010 r.

* Tabela przedstawia ofertę kredytową w banku, który przyznawał najwyższą zdolność kredytową na koniec września 2010r.

Źródło: Emmerson Finanse

Najwyższą zdolność kredytową posiada oczywiście ostatnia grupa, o najwyższym dochodzie netto. Pod koniec września 2010 r. trzyosobowa rodzina z dochodem netto na poziomie 7 tys. zł mogła zaciągnąć dwudziestoletni kredyt w euro na kwotę 607 tys. zł. W wypadku Singla oraz Rodziny 2+2 największa zdolność występuje dla kredytów złotówkowych i jest to odpowiednio 226 tys. zł i 452 tys. zł.

Zgodnie z danymi AMRON-SARFIN w II kwartale br. przyznanych zostało 63,9 tys. nowych kredytów o łącznej wartości 13,5 mld zł. Związek Banków Polskich prognozuje wartość udzielonych kredytów w całym 2010 r. na 50 mld złotych. Wartość nowych umów kredytowych za pierwsze półrocze stanowiła 47% tej kwoty. Można się spodziewać, że ożywiona konkurencja między bankami, mająca odzwierciedlenie w obniżkach marży, wpłynie pozytywnie na dalszy rozwój wydarzeń na rynku do końca 2010 r. Na wzrost zainteresowania nabyciem własnego „M” powinny również przełożyć się zapowiedzi wprowadzenia od 2011 r. do programu „Rodzina na swoim” zmian, które mają ograniczyć jego dostępność. Najistotniejsze z nich to obniżenie limitów cenowych, wprowadzenie ograniczenia wiekowego docelowych kredytobiorców do 35 lat, a także poszerzenie grona osób mogących skorzystać z dopłat o osoby samotne. Powyższe zmiany spowodują bezpośredni wzrost zainteresowania kredytami hipotecznymi do końca roku. Po stabilizacji limitów cenowych w III kwartale, progi cenowe na ostatni kwartał br. wzrosły w dziesięciu miastach wojewódzkich, w Gdańsku pozostały bez zmian, a w siedmiu spadły. Warto odnotować wzrost dla Warszawy, który wyniósł aż 13,3%, co niewątpliwie znacznie poszerzy liczbę mieszkań kwalifikujących się do rządowych dopłat dostępnych na stołecznym rynku. Pobudzić popyt na kredyty w ostatnim kwartale 2010 r. mogą również propozycje KNF odnośnie kształtu rekomendacji „S”. Jej głównym założeniem ma być ograniczenie udziału kredytów walutowych w portfelach banków do maksymalnie 50%. Nie wiadomo jeszcze, kiedy dokładnie ma ona wejść w życie, ale najprawdopodobniej stanie się to w ciągu 2011 r. Te czynniki oraz poprawiająca się sytuacja gospodarcza sprawiają, że w ostatnich miesiącach obecnego roku będzie można mówić o dalszym wzroście na rynku. Jednak już w nowym roku, jeśli zapowiadane ograniczenia wejdą w życie, należy spodziewać się odwrotnej tendencji na rynku kredytów hipotecznych.

Komentarz rynkowy eksperta – Paweł Siwek, prezes Emmerson Finanse

W ostatnim czasie obserwujemy na rynku kredytów hipotecznych kontynuację trendów, które zarysowały się w pierwszej połowie roku.

Stopniowo i systematycznie banki polepszają swoje oferty kredytów. Poprawiają się głównie dwa elementy, szczególnie ważne dla osób zainteresowanych nowym kredytem hipotecznym. Pierwszym z nich jest marża banku – czyli element składowy oprocentowania zależny od oferty banku (pamiętamy, że drugim elementem składowym oprocentowania kredytu hipotecznego pozostaje niezależna od stron umowy kredytowej stawka WIBOR, LIBOR, EURIBOR). W tym zakresie obserwujemy stałą tendencję obniżania wysokości marż. Sztandarowym przykładem może być oferta jednego z wiodących banków, gdzie przy założeniu 50% wkładu własnego i kwoty kredytu przekraczającej 750 tys. zł można uzyskać marżę nawet na poziomie 0,7%. To poziom bardzo atrakcyjny. Jednak tak dobre oferty kierowane kierowane są głównie do wąskiego grona klientów, którzy w ocenie banku nie należą do żadnej z tzw. „grup ryzyka”. Należy bowiem pamiętać o powszechnie znanej zasadzie, którą kierują się departamenty ryzyka w bankach: „ryzyko kosztuje”.

Drugi element stanowi prowizja za udzielenie kredytu. Obecnie spora część banków posiada oferty promocyjne, w których prowizja za udzielenie kredytu wynosi 0%. Warto jednak zwrócić uwagę na dodatkowe wymagania promocji. Zwykle nie ogranicza się ona wyłącznie do obniżek marży i prowizji. Zdecydowana większość ofert specjalnych wymaga założenia konta osobistego w banku udzielającym kredytu. W niektórych wypadkach wiąże się to z miesięczną opłatą za prowadzenie rachunku na poziomie nawet 25 PLN. Dodatkowym wymogiem może być również zobowiązanie kredytobiorcy do comiesięcznego zasilania konta osobistego określoną kwotą lub nawet zobowiązanie do przelewania na to konto całości swojego wynagrodzenia. Klienci, którzy do oceny zdolności kredytowej przedstawiają swoje dochody z tytułu prowadzenia działalności gospodarczej i jednocześnie korzystają z promocji, mogą spotkać się z wymogiem przeniesienia swojego konta firmowego do nowego banku – wraz z całością obrotów. Czasem takie rozwiązanie może okazać się bardzo kłopotliwe. Zazwyczaj, oferty promocyjne mają ściśle i długoterminowo związać klienta z bankiem. Stąd częste oferty cross-sellowe związane z kartami kredytowymi, limitami debetowymi w rachunkach osobistych. Kolejnym sposobem długoterminowego powiązania klienta z bankiem okazuje się połączenie oferty promocyjnej (np. obniżki marży) z produktem oszczędnościowo-inwestycyjnym. W takim wypadku klient zobowiązany jest do długoterminowego oszczędzania, co zwykle wiąże się z koniecznością odkładania kilkuset złotych miesięcznie. Warto jednak zwrócić uwagę na koszty związane z wcześniejszym odstąpieniem od tego programu. Zazwyczaj oferty oszczędnościowo inwestycyjne konstruuje się w taki sposób, że wycofanie środków przed upływem kilku lat może stać się zupełnie nieopłacalne.

Podsumowując, można stwierdzić, że obecna sytuacja na rynku kredytów hipotecznych ulega ciągłym zmianom. Zauważamy wiele czynników hamujących akcję kredytową. Proponowane zmiany w zakresie rekomendacji Komisji Nadzoru Finansowego powodują ożywioną dyskusję wśród bankowców. Z jednej strony zauważają oni konieczność lepszego zabezpieczania rynku bankowego przed pojawiającymi się zagrożeniami, jednak z drugiej – pojawiają się komentarze, iż niektóre wymogi rekomendacji idą już zbyt daleko i będą zbyt mocno ograniczały akcję kredytową. Dodatkowo same banki uważniej przyglądają się wnioskom kredytowym, starannie analizując sytuację kredytobiorców i samą inwestycję. Mimo tego, porównując oferty sprzed 12 miesięcy, można bez cienia wątpliwości zauważyć znaczący postęp w zakresie ich atrakcyjności oraz dostępności kredytu. Jeżeli na rynku finansowym nie wystąpią głębsze zaburzenia, można spodziewać się dalszego uatrakcyjniania ofert kredytowych. Pamiętajmy jednak, że w pewnym momencie banki osiągną jednak próg opłacalności, co spowoduje zahamowanie trendu obniżek marż i prowizji.

Opierając się na powyższych założeniach, należy podkreślić, iż do kredytu hipotecznego warto podejść jak do inwestycji długoterminowej . Warto zastanowić się, co będzie za rok, pięć czy dziesięć lat. I jak wówczas będzie wyglądał nasz kredyt.

Rynek wynajmu mieszkań

W III kwartale br. zaobserwowano w Warszawie wzrost przeciętnych stawek wynajmu mieszkań. Wyjątkiem okazały się mieszkania 2-pokojowe, których czynsze spadły zaledwie o 0,1%. W tej grupie mieszkań, od trzech kwartałów odnotowuje się ujemne, choć bardzo nieznaczne wahania przeciętnych czynszów. Największy wzrost – rzędu 10,7% – nastąpił w wypadku mieszkań 4-pokojowych i większych, głównie za sprawą ofert z Mokotowa i Śródmieścia. Przyczyną takiej sytuacji pozostaje fakt, iż wzrosła liczba ofert dotyczących wynajmu apartamentów o powierzchni ponad 150-200 m2 w cenach przewyższających nawet 20 000 zł/m-c. Warto podkreślić, że koszt wynajęcia takiego mieszkania wykazuje wyraźną tendencję wzrostową od ponad roku, w minionym kwartale trzeba było za nie zapłacić średnio 5 659 zł/m-c. Pozostałe wzrosty średnich czynszów na terenie stolicy nie były już tak znaczące, koszt wynajmu kawalerki wzrósł o 1,3% w porównaniu z II kwartałem 2010 r., zaś w wypadku mieszkań 3-pokojowych podwyżka sięgnęła 3,9%.

Rozpatrując rynek wynajmu mieszkań w poszczególnych dzielnicach Warszawy, można dostrzec duże zróżnicowanie, zarówno pod względem średnich stawek czynszowych, jak również liczby dostępnych ofert. Analiza przeciętnych kosztów wynajmu lokalu mieszkalnego w obrębie poszczególnych dzielnic wykazała przede wszystkim, że największa liczba ofert dostępna jest w dwóch dzielnicach: w Śródmieściu i na Mokotowie (stanowią one 44,6% całej podaży dostępnej na portalu Gratka.pl w III kwartale 2010 r.). Z kolei najmniej ofert dotyczy Rembertowa, jest ich zaledwie kilkadziesiąt, co stanowi 0,2% analizowanej oferty wynajmu.

Z największym wzrostem przeciętnych czynszów (rzędu 15-16%) mieliśmy do czynienia w wypadku mieszkań największych na Mokotowie i w Śródmieściu, a jego przyczyna została wyjaśniona wcześniej. W pozostałych dzielnicach kwartalne zmiany o charakterze dodatnim nie przekraczały 9%. Poddając analizie kwartalne spadki średnich miesięcznych opłat za wynajem mieszkań, należy zauważyć, że były one stosunkowo niewielkie. Wyjątek stanowiły Praga Północ oraz Wawer. W pierwszym z rejonów czynsze za mieszkania największe spadły o 16,4% i wyniosły 3 615 zł/m-c. Z kolei w drugiej dzielnicy w największym stopniu spadły przeciętne koszty wynajmu kawalerek (-13,2%) i osiągnęły poziom 1 128 zł/m-c. Zestawiając ze sobą odpowiednie, badane na terenie stolicy wartości, stwierdzono, że w III kwartale 2010 r. rynek wynajmu zmieniał się bardziej dynamicznie niż w okresie kwiecień-czerwiec br.

Porównując ze sobą przeciętne stawki czynszów w poszczególnych grupach mieszkań wydzielanych ze względu na liczbę pokoi, daje się zauważyć, iż najtańsze kawalerki można wynająć w Rembertowie oraz w Wesołej. W minionym kwartale w tych dzielnicach trzeba się było liczyć ze średnim kosztem najmu rzędu 1 094 oraz 1 105 zł/m-c. Co ciekawe, najdrożej było w Wilanowie – tam badany wskaźnik jako jedyny przekroczył poziom 2 000 zł/m-c (wyniósł 2 345 zł/m-c) i był o 387 zł/m-c większy niż w Śródmieściu. Rozstrzał cenowy mieszkań 2-pokojowych wynosi 1 161 zł/m-c, najtaniej tego typu mieszkania można było wynająć w Wesołej (1 560 zł/m-c), a najdrożej – w Śródmieściu (2 722 zł/m-c). Największe średnie czynsze mieszkań 3-pokojowych zaobserwowano w Śródmieściu (4 377 zł/m-c), najniższe zaś w Rembertowie 1 646 zł/m-c. Warto zwrócić uwagę na bardzo duże rozbieżności pomiędzy przeciętnymi czynszami mieszkań największych w poszczególnych rejonach stolicy. Różnica pomiędzy średnim kosztem wynajmu tego typu lokalu na Mokotowie i Białołęce wynosi ponad 4 000 zł/m-c. Wszystko za sprawą coraz większej liczby ofert dotyczących apartamentów na Mokotowie, które w sposób znaczący wpływają na wzrost przeciętnej wielkości czynszu w dzielnicy.

W okresie lipiec-wrzesień 2010 r. w porównaniu do poprzedniego kwartału zaobserwowano m.in. następujące zmiany:

- średnie stawki czynszu wszystkich typów lokali spadły tylko w jednej dzielnicy – Białołęce. Najmniejsza zmiana rzędu 1,5% dotyczyła kawalerek, zaś największy spadek zaobserwowano w wypadku lokali 4-pokojowych i większych (-8,7%);

- jedynie na Mokotowie i w Śródmieściu mieliśmy do czynienia ze wzrostami czynszów bez względu na ilość pokoi. Najmniejsze zmiany – o odpowiednio 0,6 oraz 0,9% w obu rejonach Warszawy odnosiły się do mieszkań 2-pokojowych;

- zarówno w Śródmieściu jak i na Mokotowie drugi kwartał z rzędu rosną ceny wszystkich typów oferowanych do wynajmu lokali;

- na Bemowie oraz Pradze Północ odnotowano niewielki wzrost czynszów za mieszkania 1-pokojowe, odpowiednio o 0,7 oraz 1,8%. W pozostałych wypadkach przeciętne miesięczne koszty wynajmu spadły, najbardziej w wypadku lokali 3-pokojowych oraz 4-pokojowych i większych na Pradze Północ. Tam kwartalne wahania były równe odpowiednio 7,5% oraz 16,4%;

- w dzielnicach Ochota oraz Włochy spadły koszty wynajmu mieszkań 2-pokojowych (o 2 i 1,7%). W pozostałych typach mieszkań zaobserwowano wzrosty przeciętnych czynszów, największy z nich – 6,3% dotyczył lokali 4-pokojowych i większych we Włochach;

- w czterech dzielnicach: Wilanowie, Wesołej, na Woli oraz na Żoliborzu odnotowano niewielkie spadki średnich czynszów za mieszkania 1- i 2-pokojowe. Ujemne wahania nie przekroczyły poziomu 2,6%. Z kolei koszty wynajmu lokali 3- oraz 4-pokojowych i większych wzrosły. Z największymi zmianami mieliśmy do czynienia w Wilanowie i na Żoliborzu, gdzie czynsze lokali największych wzrosły odpowiednio o 8,3 oraz 8,9%;

- rozpatrując kwartalne przeciętne wahania czynszów we wszystkich typach lokali w poszczególnych dzielnicach, można bez trudu dostrzec, iż w najmniejszym stopniu czynsze zmieniły się w na Ursynowie, Bielanach i Pradze Południe. W tych lokalizacjach względne wahania analizowanych wartości nie przekroczyły 1%;

- z kolei do największych względnych zmian kwartalnych stawek czynszowych doszło na Mokotowie i Śródmieściu (wzrosty) oraz Pradze Północ i Ursynowie (spadki czynszów).

Średnie czynsze wynajmu mieszkań w poszczególnych dzielnicach Warszawy

(III kwartał 2010 r., czynsze w zł)

Opracowanie: Dział Badań i Analiz Emmerson S.A. na podstawie danych zawartych w ofertach wynajmu mieszkań na portalu Gratka.pl (III kwartał 2010 r.)

W pozostałych badanych miastach Polski, w których poddano analizie oferty wynajmu mieszkań, w III kwartale 2010 r. zaobserwowano następujące zmiany:

- na katowickim rynku wynajmu mieszkań w III kwartale br. zanotowano spadkowy trend przeciętnych czynszów we wszystkich grupach lokali. Najbardziej widoczny był on w wypadku mieszkań 3-pokojowych, gdzie analizowane wartości spadły o 5%. Najmniej natomiast zmieniły się czynsze za mieszkania 1- i 2-pokojowe (odpowiednio o 1,2 oraz 1,5%);

- w Krakowie kwartalne zmiany przeciętnych czynszów okazały się bardzo nieznaczne. Z jednej strony zaledwie o 0,2% wzrosły średnie opłaty za lokale 2- i 3-pokojowe, a z drugiej – nieznacznie spadły czynsze za kawalerki (-0,8%) oraz mieszkania 4-pokojowe (-1,3%). W wypadku tych ostatnich zaobserwowano przeciwną tendencję w stosunku do zmian z okresu kwiecień-czerwiec br., kiedy to średnie czynsze mieszkań 4-pokojowych i większych wzrosły o niemal 8%;

- w Lublinie jeszcze w II kwartale br. obserwowano wzrosty kosztów wynajmu wszystkich typów mieszkań, szczególnie kawalerek i mieszkań największych. W analizowanym okresie sytuacja ta uległa odwróceniu – właśnie w tych dwóch grupach przeciętne czynsze spadły najsilniej: o 10,9% zmniejszyły się średnie opłaty za lokale 1-pokojowe, które wynoszą obecnie 1 127 zł/m-c, a o 6,1% spadły średnie czynsze za mieszkania największe. Zmalały również koszty wynajmu lokali 3-pokojowych (o 4,6%), zaś jedyną zmianą o dodatnim charakterze był wzrost średnich opłat za mieszkania 2-pokojowe, za które trzeba zapłacić średnio niemal 1 500 zł/m-c;

- Łódź jest miastem o najniższych przeciętnych stawkach wynajmu mieszkań w niemal wszystkich typach lokali spośród miast wojewódzkich. W III kwartale br. spadły tam przeciętne czynsze wynajmu mieszkań. Najbardziej, bo o 4,7% oraz 4,6%, dla lokali 3-, 4-pokojowych i większych. W mniejszym stopniu obniżyły się średnie czynsze mieszkań 1-, i 2-pokojowych, za wynajem których trzeba zapłacić odpowiednio 904 oraz 1 211 zł/m-c;

- na poznańskim rynku wynajmu zaobserwowano nieznaczne wzrosty przeciętnych stawek wynajmu mieszkań mniejszych. Najbardziej, bo o 2,4% wzrosły stawki za mieszkania 1- i 2-pokojowe, w wypadku lokali 3-pokojowych zmiana była minimalna – wyniosła zaledwie 0,1%. Stosunkowo duży spadek średnich czynszów dotyczył natomiast mieszkań największych, gdzie koszty wynajmu zmniejszyły się o 9,8% w stosunku do wartości z II kwartału br. Obecnie za wynajem tego typu mieszkania trzeba zapłacić średnio 2 566 zł/m-c;

- w Szczecinie wzrosły średnie czynsze mieszkań 1- i 2-pokojowych, spadły natomiast opłaty za mieszkania 3-, 4-pokojowe i większe. W wypadku zmian o dodatnim charakterze najbardziej, bo o 5,2% wzrosły czynsze za mieszkania 2-pokojowe, natomiast o 3,5% za kawalerki. Z kolei spadki cen były już mniej znaczące, o 2,8% zmniejszyły się opłaty za lokale największe, natomiast zaledwie o 0,4% za mieszkania 3-pokojowe. Warto zaznaczyć, ze jeszcze w II kwartale br. we wszystkich typach mieszkań w Szczecinie zaobserwowano spadki przeciętnych czynszów;

- we Wrocławiu o 5,2% wzrosły średnie stawki czynszu za kawalerki, za które trzeba zapłacić średnio 1 447 zł/m-c. W pozostałych rodzajach mieszkań odnotowano zmniejszenie się przeciętnych stawek za wynajem – najbardziej, bo o 6,6% spadły koszty wynajmu lokali największych, na drugim miejscu znalazły się mieszkania 3-pokojowe ze zmianą rzędu -1,2% ;

- analizując trójmiejski rynek wynajmu mieszkań jako całość, można zauważyć, iż w III kwartale 2010 r. nie doszło do znaczących zmian średnich stawek wynajmu mieszkań. Największe wahania badanych wartości we wszystkich typach lokali nie przekroczyły bowiem poziomu 2%. Z jednej strony wzrosły o 1,7% oraz 0,3% przeciętne miesięczne opłaty za kawalerki i lokale 2-pokojowe, a z drugiej – spadły o 1,8 i 1,9% opłaty za mieszkania 3-pokojowe oraz 4-pokojowe i większe. Największy wpływ na powyższe zmiany miała sytuacja w Sopocie, gdzie doszło do wyraźnych spadków przeciętnych czynszów. W największym stopniu zmniejszyły się stawki czynszu kawalerek (-8,7%), najmniej natomiast mieszkań 4-pokojowych i większych (-5,7%). Co ciekawe jeszcze w II kwartale br. mieliśmy do czynienia ze wzrostem opisywanych wartości we wszystkich typach mieszkań w tym mieście. Nieco inną sytuację zaobserwowano w Gdańsku. Tam wzrosły średnie czynsze za lokale 1-, 2-, oraz 3-pokojowe (odpowiednio o 2,7%, 0,7% i 0,9%). Spadły natomiast przeciętne miesięczne koszty wynajmu mieszkań największych (o 1,1%). W Gdyni sytuacja przedstawiała się podobnie jak dla całego Trójmiasta, a więc w nieznacznym stopniu zwiększyły się czynsze za mieszkania 1- i 2-pokojowe, nieznacznie spadły w pozostałych typach mieszkań doszło do niewielkich obniżek.

Średnie czynsze wynajmu mieszkań w największych miastach Polski (III kwartał 2010 r., czynsze w zł)

Opracowanie: Dział Badań i Analiz Emmerson S.A. na podstawie danych zawartych w ofertach wynajmu mieszkań na portalu Gratka.pl (III kwartał 2010 r.)

Poddając analizie sytuację na rynku wynajmu mieszkań w mniejszych miastach Polski, w III kwartale br. zaobserwowano następujące zmiany:

- jedynym miastem, w którym spadły przeciętne czynsze mieszkań we wszystkich typach lokali, był Toruń. Największa zmiana dotyczyła średnich czynszów za lokale 3-pokojowe (-7,4%), za które trzeba było zapłacić przeciętnie 1 348 zł/m-c. Z kolei najmniejszy spadek odnotowano dla mieszkań 2-pokojowych, zmiana w stosunku do poprzedniego analizowanego okresu wyniosła -2,2%;

- ze zmianami większymi niż 10% mieliśmy do czynienia tylko w czterech miastach, były to Wałbrzych, Opole, Radom i Rzeszów. W pierwszym z miast o 12,5% spadły przeciętne koszty wynajmu lokali największych, za które trzeba zapłacić średnio 1 750 zł/m-c. W Opolu najbardziej, bo o 16,9% wzrosły przeciętne czynsze za kawalerki, natomiast w Radomiu i Rzeszowie najbardziej widocznie wzrosły przeciętne opłaty za mieszkania 2-pokojowe (odpowiednio o 11,6 oraz 10,9%). Warto jednak podkreślić, iż w miastach tej wielkości oferta mieszkań na wynajem jest na tyle mała, że jakiekolwiek w niej zmiany przekładają się w dużym stopniu na poziom analizowanych wartości;

- Wałbrzych jest miastem, w którym najtaniej (spośród opisywanych miast) można wynająć kawalerki oraz mieszkania 2-pokojowe. Za wynajem najmniejszych lokali trzeba zapłacić średnio 780 zł/m-c, a więc o 5,7% więcej niż w II kwartale 2010 r. Z kolei za wynajem mieszkania dwupokojowego trzeba było zapłacić średnio 917 zł/m-c. Miesięczny koszt wynajmu tego typu mieszkań spadł o 7,9% w stosunku do poprzedniego analizowanego okresu;

- pomimo kwartalnego wzrostu o 6% przeciętnych czynszów mieszkań 3-pokojowych w Radomiu, w dalszym ciągu to właśnie w tym mieście tego typu lokale oferowane są najtaniej. Miesięczny koszt wynajęcia mieszkania 3-pokojowego w Radomiu wynosi 1 085 zł/m-c. Co prawda przeciętny koszt wynajmu mieszkań większych wynosi obecnie 2 000 zł/m-c, jest to jednak wynikiem bardzo niewielkiej liczby takich ofert. Jeszcze w II kwartale br. nie oferowano w tym mieście za pośrednictwem portalu Gratka.pl żadnego mieszkania 4-pokojowego lub większego;

- największe mieszkania najtaniej można wynająć w Częstochowie. Co prawda, w stosunku do poprzedniego okresu przeciętny koszt wynajmu tego typu mieszkań wzrósł o 5,6%, jednak i tak jest on najniższy spośród opisywanych miast i wynosi 1 496 zł/m-c;

- w Białymstoku w III kwartale 2010 r. o 2% spadła przeciętna stawka czynszu za mieszkania 1-pokojowe. Mimo to białostocki czynsz w kawalerkach jest największy w grupie mniejszych miast poddanych analizie i wynosi 1 140 zł/m-c. Koszt wynajmu pozostałych mieszkań w tym mieście wzrósł najbardziej, bo o 7,3% w wypadku lokali 4-pokojowych i większych;

- najdroższe mieszkania 2-pokojowe oferuje się na rzeszowskim rynku najmu. Główną przyczyna takiej sytuacji jest fakt, iż tego typu mieszkania dominują w ofercie, a w ostatnim kwartale przeciętny czynsz wzrósł o 10,9%;

- największe przeciętne stawki czynszu za mieszkania 3-pokojowe zaobserwowano w Kielcach. Za wynajem tego typu mieszkania trzeba zapłacić średnio 1 665 zł/m-c, a więc o 5,1% mniej niż w II kwartale br.;

- z kolei najdroższe mieszkania 4-pokojowe i większe pod wynajem znajdują się w Opolu. Jednak przeciętny czynsz równy 2 236 zł/m-c został ustalony w oparciu o zaledwie kilkanaście dostępnych na tamtejszym rynku ofert;

-miasto, w którym w III kwartale br. odnotowano najbardziej stabilne stawki czynszu wynajmu, to Olsztyn, gdzie kwartalne wahania zarówno in plus, jak i in minus, nie przekroczyły poziomu 2,8%.

Rodzina na swoim – przed zapowiadanymi zmianami

2009 rok okaże się z dużą dozą prawdopodobieństwa rekordowym pod względem ilości kredytów udzielonych w ramach rządowego programu „Rodzina na swoim”. W dobie ogromnego deficytu budżetowego Państwa po prostu nie stać na dalsze dofinansowywanie kredytobiorców – stąd zapowiedziane zmiany, które wejdą w życie z początkiem 2011 r. i ograniczą skalę programu.

Liczba udzielonych kredytów mieszkaniowych w ramach programu „Rodzina na swoim”, 2007-2010

Źródło: BGK i prognoza ZBP

Ministerstwo Infrastruktury przygotowuje kolejną nowelizacje ustawy normującej mechanizmy funkcjonowania programu. Obecnie ogłoszone zmiany, które mają zostać wprowadzone do programu „Rodzina na swoim” zmierzają do stopniowego wyhamowania programu i wygaszania akcji kredytowej, a wreszcie do zakończenia akcji kredytowej tj. przyjmowania wniosków o kredyty preferencyjne z dniem 31 grudnia 2012 r.”

Zaproponowane w założeniach projektu nowelizacji ustawy o finansowym wsparciu rodzin w nabywaniu własnego mieszkania zmiany przewidują:

1) zmniejszenie współczynnika kształtującego poziom limitu cenowo-kosztowego z 1,4 do 1,3 z jednoczesnym wprowadzeniu nowej zasady przyjmowania wartości tego limitu w przypadku niektórych gmin (gmin sąsiadujących z miastami wojewódzkimi oraz dla byłych miast wojewódzkich),

2) poszerzenie katalogu osób uprawnionych do skorzystania z kredytu preferencyjnego i dopłat do jego oprocentowania o jednoosobowe gospodarstwa domowe, z zastrzeżeniem wykorzystania kredytu preferencyjnego na zakup/budowę pierwszego własnego mieszkania o maksymalnej powierzchni na poziomie 50 m2 oraz określenia dla tej grupy limitu powierzchniowego kalkulacji dopłat na poziomie 30 m2,

3) określenie maksymalnego wieku docelowego kredytobiorcy (tj. każdego z małżonków, osoby samotnie wychowującej i jednoosobowego gospodarstwa domowego) na poziomie 35 lat,

4) wyłączenie możliwości finansowania kredytem preferencyjnym transakcji mieszkaniowych realizowanych na wtórnym rynku nieruchomości,

5) przyjmowanie wniosków o kredyty preferencyjne do dnia 31 grudnia 2012 r.

Zmiany określone w pkt. 1-4 obowiązywałyby z dniem wejścia w życie opisanego projektu nowelizacji określonym na dzień 1 stycznia 2011 r., Obecnie rząd przygotowuje jeszcze ostateczną wersję nowelizacji ustawy.

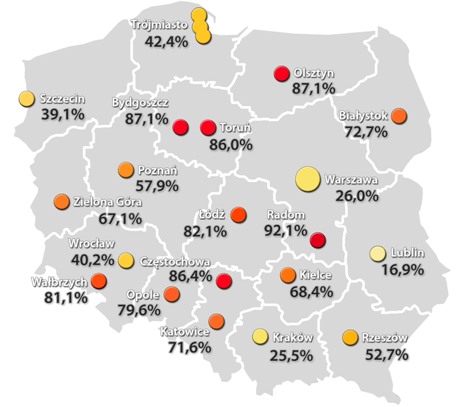

Odsetek mieszkań kwalifikujących się do programu „Rodzina na swoim” w największych miastach Polski (III kw. 2010)

Opracowanie: Dział Badań i Analiz Emmerson S.A. na podstawie danych zawartych w ofertach sprzedaży na portalu Gratka.pl (III kwartał 2010 r.)

Największe różnice pomiędzy limitami cenowymi w ramach programu „Rodzina na swoim” a średnimi cenami z rynku wtórnego występują w mniejszych miastach: Bydgoszczy i Toruniu, Radomiu i Wałbrzychu (w każdym z nich wyraźnie przekraczają poziom 2 tys. zł). Skutkiem takiej sytuacji jest bardzo duża dostępność mieszkań spełniających kryteria programu w tych miastach – przejawiająca się jednymi z najwyższych w analizowanej grupie miast udziałami sięgającymi nawet poziomu 90%. Można stwierdzić, że w takich miastach, jak np. Radom kryterium cenowe nie stanowi żadnego hamulca dla kwalifikacji do programu – ogranicza go jedynie kryterium powierzchniowe. Kolejnymi mieszkaniami z największą dostępnością mieszkań, których zakup można finansować kredytami z dopłatami rządowymi są Olsztyn, Częstochowa, Opole i co ciekawe – Łódź. W tym ostatnim mieście połączenie wysokiej wartości limitu cenowego z relatywnie niskimi cenami na rynku wtórnym (różnica niemal na poziomie 2 tys. zł) sprawia, że każde 4 na 5 oferowanych mieszkań może uczestniczyć w omawianym programie.

Na przeciwległym biegunie znajdują się największe rynki mieszkaniowe – na których poziom cen na rynku mieszkaniowym jest najwyższy w Polsce, a także, co zaskakujące – Lublin, który odznacza się najmniejsza dostępnością mieszkań, które mogłyby kwalifikować się do Rodziny na swoim” (jedynie 17% oferty rynku wtórnego). W Warszawie i Krakowie średnie ceny ofertowe na rynku wtórnym przewyższają wyznaczone limity cenowe odpowiednio o niemal 1,3 tys. zł i 1,1 tys. zł., w Lublinie jest to nieco ponad 600 zł. W efekcie jedynie co czwarte mieszkanie w Warszawie i Krakowie i niespełna co piąte w Lublinie spełnia kryteria cenowe i powierzchniowe „Rodziny na swoim”.

Warto zwrócić uwagę na Poznań – lidera z grupy największych rynków mieszkaniowych Polski pod względem dostępności mieszkań kwalifikujących się do dopłat. Sytuacja ta wynika z faktu nieproporcjonalnie wysokiego ustawienia wysokości limitu cenowego programu (wyższy niż w Krakowie, czy Wrocławiu), przy jednocześnie relatywnie niższych średnich cenach mieszkań na rynku wtórnym. Efektem jest 58%-owy udział mieszkań, których zakup można finansować kredytami z dopłatami rządowymi. W tym samym czasie we wspomnianym Wrocławiu i Trójmieście oscyluje on wokół 40%.

Komentarze

Tagi

Czytaj też…

Czytaj na forum

- Parking Liczba postów: 2 Grupa: Trudne tema... Zawsze wybieram parkingi nowoczesne i monitorowane, z parkometrami i inteligentnymi systemami, które pokazują dostępne miejsca jeszcze przed wjazdem. Takie rozw...

- Naprawiać czy wymieniać? Dlaczego nowe AGD się opł... Liczba postów: 2 Grupa: Aktualności Warto też wiedzieć co zrobić, gdy któreś z urządzeń AGD ulegnie awarii. W takiej sytuacji najlepszym rozwiązaniem będzie z pewnością doświadczony serwis. Poleca...

- Samochody poleasingowe Liczba postów: 7 Grupa: Trudne tema... A czy wiesz, do kogo się zgłosić, jak Ci się samochód zepsuje? Bardzo dobrym wyborem z pewnością będzie Pomoc drogowa 24h, holowanie TIR - holownik - Trzebnica,...

- gdzie sprzedać auto po wypadku? Liczba postów: 35 Grupa: Trudne tema... A czy wiecie, co najlepiej zrobić z zepsutym samochodem? Ja właśnie zastanawiam się nad takim wyborem jak Stacja demontażu pojazdów: https://zlomujemy24h.pl/ .....

- Hydraulik Liczba postów: 30 Grupa: Trudne tema... Uważam, że najlepiej będzie porozmawiać na ten temat z hydraulikiem. Specjalista będzie wiedział, jakie rozwiązanie okaże się dla Was korzystniejsze. Trafionym....

Ostatnio na forum

- Przeprowadzka jeszcze w tym roku Liczba postów: 10 Grupa: Aktualności Dla mieszkańców Zielonki polecam sprawdzić ofertę ADS Przeprowadzki, szczególnie jeśli szukacie sprawdzonej ekipy, która przewiezie Wasze rzeczy bezpiecznie i b...

- Samemu czy z firmą Liczba postów: 12 Grupa: Aktualności Każdego w końcu czeka przeprowadzka i do tego polecam fantastyczną firmę przeprowadzkową https://www.przeprowadzkiwroclaw.pl Bardzo dobrze się z nimi współpraco...

- Płoty ogrodowe Liczba postów: 1055 Grupa: Ogrodzenia... Czy to ogrodzenia metalowe, betonowe, czy drewniane zapewnią bezpieczny transport na terenie kraju i poza. Sprawdzone usługi transportowe towarów - w razie potr...

- Schody i poręcze o nowoczesnych kształtach Liczba postów: 26 Grupa: Schody i ba... Mi osobiście bardzo podobają się szklane balustrady i chętnie widziałabym taką w swoim wnętrzu. Jeśli chcecie zobaczyć jaka taka balustrada wygląda to zerknijci...

- Podłogi Liczba postów: 259 Grupa: Robimy stro... Estetyka i autentyczność: https://panele-podlogowe.eu Niektóre panele podłogowe imitują naturalne materiały, takie jak drewno czy kamień, zachowując autentyczny...

- Rozbiórki Liczba postów: 110 Grupa: Stawiamy śc... A propos takich czynności jak skup złomu to warto pamiętać, że dobrze jest zezłomować starą niepotrzebną pralkę czy z gospodarstwa rolnego pług itd.

.jpg)